2025年12月為替市場総括:ドル高再燃とユーロの回復、BoJ・Fed政策の交錯

こんにちは、ひろクラゲの管理人です。2025年12月28日現在、年末の総括として、12月1日〜27日の為替動向を振り返ります。米Fedの0.25%利下げ(12/18)とBoJの政策金利据え置き(12/19)が市場を揺らし、USD/JPYは中盤の調整後急伸、EUR/USDは着実な上昇トレンドを維持。提供されたチャート(H1およびDailyベース)とPolygon API経由の実際の日次データからトレンドを分析しつつ、主要イベントの影響を深掘り。2026年の展望も交え、トレードのヒントをお届けします!

USDJPY:ドル円

USD/JPY:12月は調整から急回復、157円台回復で円安加速

12月のUSD/JPYは、月初の155円台中盤から中盤に154円台後半へ調整した後、BoJ据え置き後のドル買い戻しで157.75円まで急伸。月全体で約1.1%の上昇を記録し、終値156.573円。チャート上、Dailyでは7月からの上昇チャネルを維持し、11月高値(156.100円)を超える勢い。H1では10日〜24日の変動が顕著で、156円台でのレンジブレイクが転機となりました。

• H1チャートの詳細分析:12月10日頃の156.468円から、16日までに155.300円台へ下押し(米CPIの低調影響)、その後18日以降の陽線連発で156.566円高値を更新。赤い移動平均線が価格をサポートし、ボリューム増加が買い勢を反映。変動幅0.2〜0.5円で、24日終盤の156.463円調整は年末薄商いの証拠。RSIが60超えで買われ過ぎ警戒も、サポート155円の堅調さが継続を示唆。

• Dailyチャートの長期視点:7月14日〜11月25日(チャートラベル)のトレンドラインが上昇を維持、12月データでは12/19の157.75円スパイクがハイライト。出来高の増加がBoJ据え置き後の円売りを裏付け、フィボナッチ拡張で158円視野。一方、12/16の154.776円安値はFed利下げのドル安圧力で、MACDのポジティブシグナルが回復を後押し。

X上のニュース投稿からも、BoJ理事インタビューや利上げリークが円安を助長した様子がうかがえ、市場は積極的なロングへシフト。 12月のハイライトは12/19のBoJ決定で、追加利上げ見送りが円安を容認。トレーダーは155円サポートを活用したロングが有効でしたが、2026年の米貿易政策リスクに注意。

EURUSD:ユーロドル

EUR/USD:ユーロの着実上昇、1.16台から1.17台中盤へ

一方、EUR/USDは12月を通じて上昇基調を継続。月初1.16062円から終値1.1771円へ約1.4%上昇し、ECBの成長見通し上方修正が支えに。チャート上、Dailyでは7月からの回復トレンドが鮮明で、H1では10日〜24日の1.17台推移が安定感を示す。Fed利下げのドル安がユーロ優位を強調しました。

• H1チャートの詳細分析:12月10日頃の1.17747円から、16日までに1.1762円台へ小幅調整、その後18日以降の陽線で1.17762円回復。赤い移動平均線が価格を下支えし、ボリュームの安定が持続性を反映。変動幅0.0005〜0.0010で、24日終盤の1.17656円はホリデー前の手仕舞い。RSI55近辺でニュートラル、1.1800抵抗線接近が焦点。

• Dailyチャートの長期視点:7月14日〜11月25日の上昇ラインが続き、12月データでは12/23の1.1794円高値がピーク。出来高増加がECB据え置き(金利4.00%維持)のポジティブ影響を裏付け、フィボナッチ戻しで1.1840ターゲット浮上。MACDのポジティブシグナルが継続を後押しするも、サポート1.1700割れリスクはFedの追加利下げ次第。

X上ではEURUSD関連ニュースが少なく、全体的にユーロの強含みを示す投稿が限定的。12月の転機は12/18のFed利下げで、ドル安がユーロのショートカバーを誘発。ショート勢は警戒ですが、1.18突破で1.19視野。

12月の市場背景と注目イベント;政策決定のインパクトと年末調整

12月はFedの利下げとBoJの据え置きが最大のドライバー。USD/JPYの12/19スパイクはBoJの「追加利上げ見送り」声明が円安を加速、EUR/USDの上昇はECBのインフレ目標達成宣言がユーロを支えました。 X投稿ではBoJリークや理事発言が頻出、市場の緊張を反映。

キーイベント:

• 12/4:BoJ利上げ容認報道でUSD/JPY下落。

• 12/18:Fed利下げでドル安一時進行。

• 12/19:BoJ据え置きでUSD/JPY急伸。

• 12/23-25:ホリデー薄商いで調整。

ボラは中程度、DXYは0.3%下落の「ドル軟調」月。Polygonデータからも、USD/JPYのボラティリティ(低値154.776、高値157.75)とEUR/USDの安定上昇が確認されます。

まとめと2026年展望:ドル優位継続も政策リスクに警戒

12月の為替はUSD/JPYの上昇(+1.1%)とEUR/USDの回復(+1.4%)が並行し、政策格差がドル高を再燃させた構図。チャートとデータから、USD/JPYは158円突破で160視野、EUR/USDは1.18割れで1.17台調整の可能性。2026年はトランプ2.0の貿易戦争とECB/BoJの利上げサイクルが鍵、米雇用統計(1/3)を注視。

この分析が皆さんのポートフォリオに役立てば! チャートはTradingView/Polygonベース、詳細は各自確認を。次回は2026年1月展望です。コメントお待ちしてます。

(参考:本記事のチャートは2025年12月28日時点の終値ベース。投資は自己責任で。出典:DailyForex, FOREX.com, MUFG Researchほか)

EA成績12月

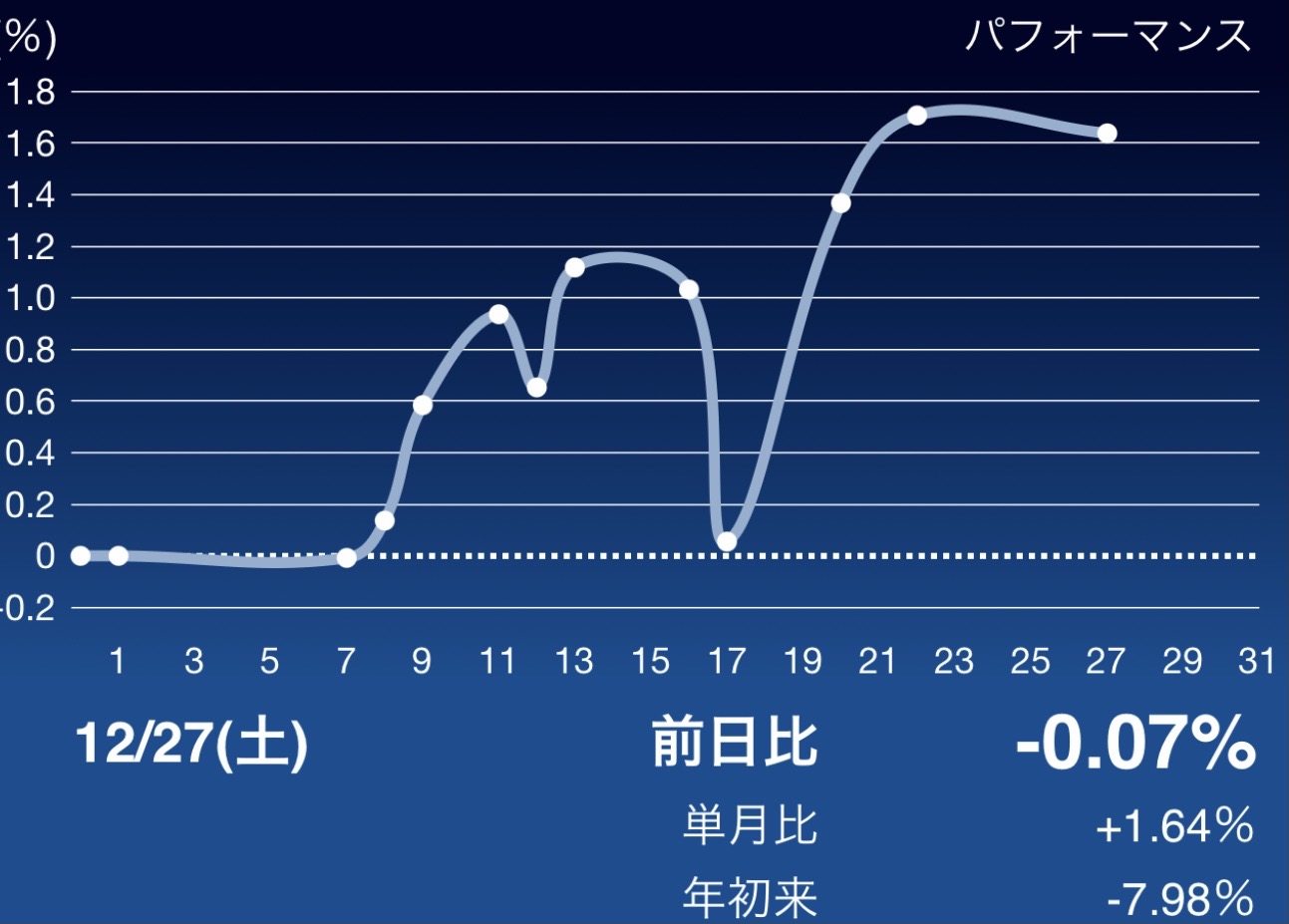

【12月収支報告】激動の月中盤を越えて。ポートフォリオの明暗を分けた「守護神」と「暴れ馬」の正体

12月の相場も終盤に差し掛かりました。今月は中盤に大きなボラティリティがあり、自動売買(EA)ポートフォリオの真価が問われる展開となりました。

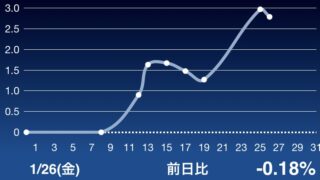

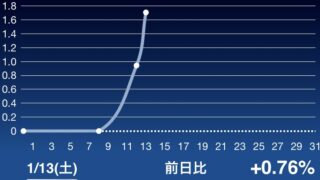

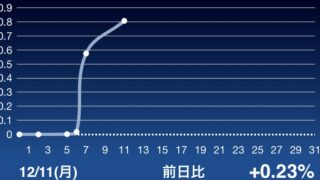

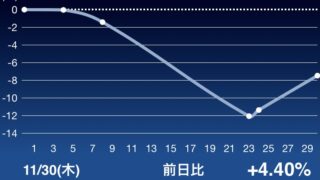

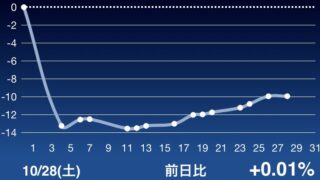

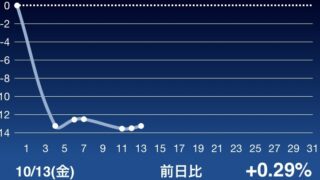

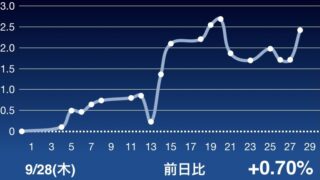

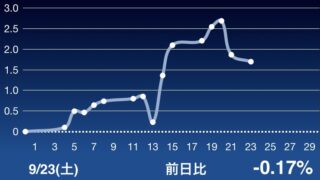

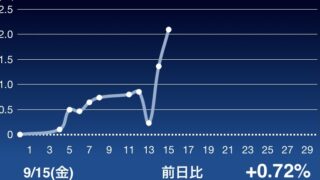

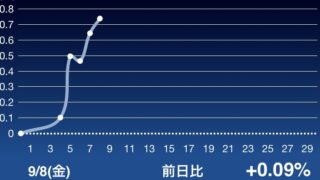

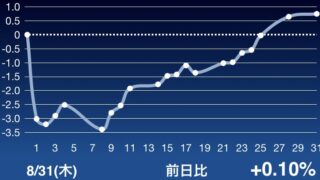

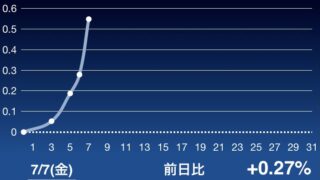

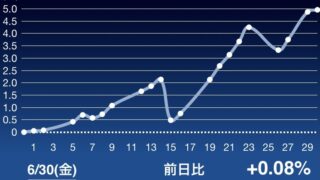

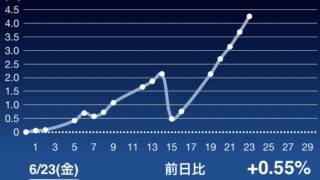

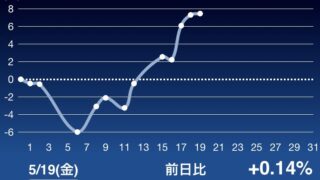

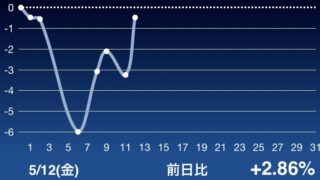

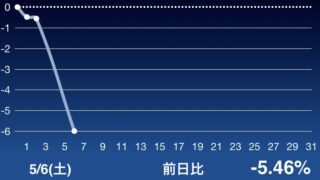

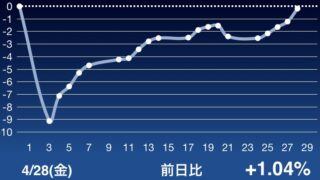

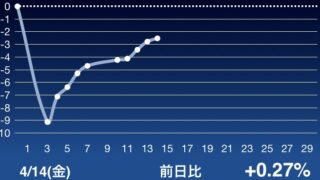

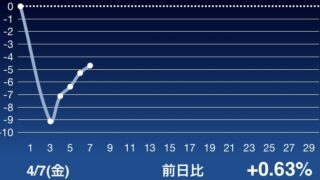

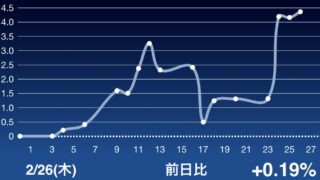

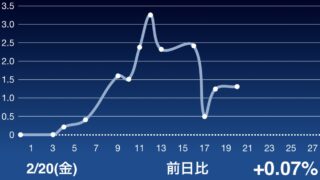

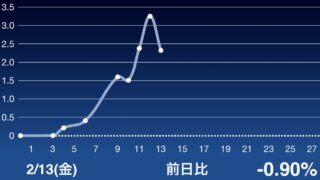

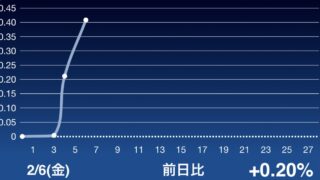

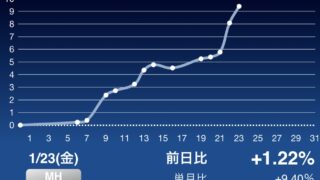

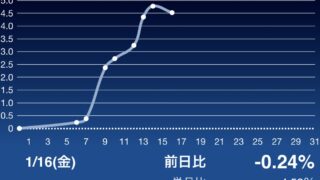

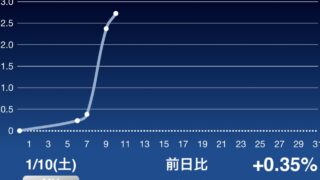

12月5日から27日までの運用成績を振り返りながら、グラフから読み取れる各EAの特性を深掘りします。

| リアル口座名 | EA型 | 損益推移(12/5→12/27) | 増減額 | 特性分析 |

|---|---|---|---|---|

| XTRDスタンダード | 1ポジ型USDJPY | 65,321 → 79,071 | +13,750円 | 本月のMVP。 トレンドを捉える力が強く、収益の柱。 |

| GWJPNスタンダード | 1ポジ型USDJPY | 128,523 → 138,913 | +10,390円 | 安定成長型。 崩れることなく着実に利益を積み上げ。 |

| 平均足EA | ゴールドナンピン型スタンダード | 61,429 → 67,554 | +6,125円 | 堅実派。 独自のロジックでノイズを排除し安定。 |

| Gold-V EA | ゴールドナンピン型マイクロ | 72,691 → 78,260 | +5,569円 | 守備重視。 ゴールドのボラの中でも手堅く利益。 |

| Sagitariusマイクロ | ナンピン型EURUSDマイクロ | 45,063 → 50,385 | +5,322円 | 小回り重視。 マイクロ口座の利点を活かしコツコツ。 |

| NanGan(朝スキャ) | 朝スキャ型 | -23,178 → -22,022 | +1,156円 | 復調傾向。 損失を縮小させ、底打ちの兆し。 |

| RKTN スタンダード | 1ポジ型USDJPY | 15,564 → 15,273 | -291円 | 待機・微損。 相場がロジックに合わず膠着状態か。 |

| C-GROUP | ナンピン型EURUSD | -173,563 → -190,864 | -17,301円 | ハイリスク型。 今回のドローダウンの主因。 |

- 12/7〜13:右肩上がりの黄金期 XTRDやGWJPNが相場に合致し、順調に利益を伸ばした。

- 12/17:V字谷の底(最大ドローダウン)ゼロライン付近まで落ち込んでいます。

口座別データを見ると、C-GROUPの-17,301円という大きなマイナスが、響きました。

- 12/18〜22:驚異のリカバリー

- C-GROUPが落ち込む一方で、XTRDスタンダードやGWJPNスタンダードがその損失を完全にカバーし、グラフを以前のピーク以上に押し戻しました。

- 安定の守備(平均足・Gold-V・Sagitarius): 派手さはないものの、着実に右肩上がりのラインを支える土台となっています。

コメント